Pengertian Leverage, Tujuan, Jenis, dan Manfaatnya

|

| Leverage |

A. Pengertian Leverage

Leverage adalah suatu kemampuan untuk memengaruhi situasi atau orang lain sehingga seseorang bisa mendapatkan keuntungan lebih besar atau mengendalikan apa yang sedang dan akan terjadi. Dalam bidang keuangan, leverage adalah suatu teknik pembelian aset yang melibatkan dana pinjaman (utang) daripada penambahan ekuitas baru dengan harapan bahwa laba setelah pajak yang akan diterima pemegang ekuitas dari transaksi tersebut akan melebihi biaya pinjaman, sering kali beberapa kali lipat.Leverage juga bisa diartikan sebagai suatu tingkat kemampuan perusahaan dalam menggunakan dana (aktiva) yang memiliki beban tetap (utang, saham istimewa) dalam rangka mewujudkan tujuan perusahaan untuk mengoptimalkan penggunaan kekayaan pemilik perusahaan. Sementara dalam forex dan pasar saham, leverage diartikan sebagai penggunaan dana pinjaman dengan tujuan untuk meningkatkan potensi imbal hasil (return) dari sebuah investasi keuangan.

Leverage Menurut Para Ahli

1. Sartono, leverage yaitu pemanfaatan / penggunaan sumber dana serta aset perusahaan yang mempunyai biaya tetap / fixed cost. Penggunaan sumber daya dan aset tersebut bertujuan untuk meningkatkan potensi keuntungan dari para pemegang saham.

2. Irawati, leverage ialah suatu kebijakan yang dilakukan perusahaan untuk menginvestasikan dan memperoleh sumber dana. Hal tersebut harus disertai dengan biaya tetap / fixed cost maupun beban yang ditanggung oleh perusahaan.

3. Sjahrial, leverage adalah penggunaan sumber dana dan juga aset perusahaan yang mempunyai fixed cost / biaya tetap. Sumber dana perusahaan itu diperoleh dari pinjaman. Selain itu sumber dana pinjaman juga mempunyai bunga yang berfungsi sebagai beban tetap. Jadi dapat dijadikan sebagai potensi dalam meningkatkan keuntungan pemilik / pemegang saham di perusahaan.

4. Syamsuddin, leverage merupakan kemampuan dari suatu perusahaan dalam menggunakan aktiva / dana. Dana / aktiva itu harus memiliki beban tetap sehingga dapat memperbesar dan meningkatkan penghasilan bagi pemilik perusahaan.

5. Fakhrudin, leverage yaitu jumlah hutang yang dipergunakan membeli dan membiayai semua aset perusahaan. Semakin tinggi jumlah hutang perusahaan, maka tingkat leverage perusahaan pun menjadi lebih tinggi. Jika hutang perusahaan rendah, maka tingkat leveragenya pun menjadi rendah.

6. Sofyan Syafri Harahap, leverage adalah suatu rasio yang menggambarkan hubungan antara utang perusahaan terhadap modal, di mana rasio tersebut dapat melihat seberapa jauh perusahaan dibiayai oleh utang atau pihak luar dengan kemampuan perusahaan yang digambarkan oleh modal.

7. Irham Fahmi, leverage adalah ukuran yang digunakan dalam menganalisis laporan keuangan untuk memperlihatkan besarnya jaminan yang tersedia untuk kreditor.

B. Tujuan Rasio Leverage

Dalam melakukan leverage tentunya ada tujuan yang ingin dicapai di antaranya,1. Agar perusahaan dapat mengetahui posisinya terhadap kewajiban kepada pihak kreditor.

2. Agar perusahaan dapat menilai kemampuannya dalam memenuhi kewajiban yang bersifat tetap, misalnya angsuran pinjaman dan bunganya.

3. Agar perusahaan bisa menilai keseimbangan antara nilai aktiva (khususnya aktiva tetap) dengan modal.

4. Agar perusahaan bisa menilai tingkat pengaruh utang terhadap pengelolaan aktiva.

5. Agar perusahaan bisa menilai besarnya aktiva perusahaan yang dibiayai oleh utang.

C. Jenis Leverage

Jenis leverage ada tiga macam di antaranya,1. Leverage Operasi (operating leverage)

Leverage operasi adalah seberapa besar perusahaan menggunakan beban tetap operasional (Hanafi, 2004:327). Menurut Syamsuddin (2001:107), leverage operasi adalah kemampuan perusahaan di dalam menggunakan fixed operating cost untuk memperbesar pengaruh dari perubahan volume penjualan terhadap earning before interest and taxes (EBIT).

Leverage operasi timbul sebagai suatu akibat dari adanya beban-beban tetap yang ditanggung dalam operasional perusahaan. Perusahaan yang memiliki biaya operasi tetap atau biaya modal tetap, maka perusahaan tersebut menggunakan leverage. Dengan menggunakan operating leverage perusahaan mengharapkan bahwa perubahan penjualan akan mengakibatkan perubahan laba sebelum bunga dan pajak yang lebih besar.

Beban tetap operasional tersebut biasanya berasal dari biaya depresiasi, biaya produksi dan pemasaran yang bersifat tetap misal gaji karyawan. Sebagai kebalikannya adalah beban variabel operasional. Contoh biaya variabel adalah biaya tenaga kerja yang dibayar berdasarkan produk yang dihasilkan.

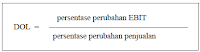

Leverage operasi adalah pengaruh biaya tetap operasional terhadap kemampuan perusahaan untuk menutup biaya tersebut. Dengan kata lain pengaruh perubahan volume penjualan (Q) terhadap laba sebelum bunga dan pajak (EBIT). Besar kecilnya leverage operasi dihitung dengan DOL (Degree of operating leverage) yang dirumuskan sebagai berikut:

Analisis leverage operasi dimaksudkan untuk mengetahui seberapa peka laba operasi terhadap perubahan hasil penjualan dan berapa penjualan minimal yang harus diperoleh agar perusahaan tidak menderita kerugian

2. Leverage Keuangan (financial leverage)

Financial leverage adalah penggunaan sumber dana yang memiliki beban tetap dengan beranggapan bahwa akan memberikan tambahan keuntungan yang lebih besar dari pada beban tetapnya sehingga akan meningkatkan keuntungan yang tersedia bagi pemegang saham (Sartono, 2008:263).

Kebijakan perusahaan mendapatkan modal pinjaman dari luar ditinjau dari bidang manajemen keuangan, merupakan penerapan Financial Leverage di mana perusahaan membiayai kegiatannya dengan menggunakan modal pinjaman serta menanggung suatu beban tetap yang bertujuan untuk meningkatkan laba per lembar saham.

Financial Leverage timbul karena adanya kewajiban-kewajiban finansial yang sifatnya tetap (fixed financial charges) yang harus dikeluarkan oleh perusahaan. Kewajiban-kewajiban finansial yang tetap ini tidaklah berubah dengan adanya perubahan tingkat EBIT dan harus di bayar tanpa melihat sebesar apa pun tingkat EBIT yang dicapai perusahaan.

Besar kecilnya leverage finansial dihitung dengan DFL (Degree of financial leverage). DFL menunjukkan seberapa jauh perubahan EPS karena perubahan tertentu dari EBIT. Makin besar DFL nya, maka makin besar risiko finansial perusahaan tersebut. Dan perusahaan yang mempunyai DFL yang tinggi adalah perusahaan yang mempunyai utang dalam proporsi yang lebih besar. DFL (Degree of financial leverage) dirumuskan sebagai berikut:

DFL yang besar menunjukkan bahwa perubahan tingkat EBIT akan menghasilkan perubahan yang besar pada laba bersih (EAT) atau pendapatan per lembar saham (EPS). Beban tetap bunga ini pada kenyataannya dapat berupa beban seluruh utang atau obligasi yang ada dan biaya deviden untuk saham preferen yang mempunyai beban pembayaran tetap setelah perhitungan sebelum pajak.

3. Leverage Gabungan (Combination Leverage)

Combination leverage terjadi apabila perusahaan memiliki baik baik operating leverage maupun financial leverage dalam usahanya untuk meningkatkan keuntungan bagi pemegang saham biasa (Sartono, 2008:267).

Leverage gabungan adalah pengaruh perubahan penjualan terhadap perubahan laba setelah pajak untuk mengukur secara langsung efek perubahan penjualan terhadap perubahan laba rugi pemegang saham dengan Degree of Combine Leverage (DCL) yang didefinisikan sebagai persentase perubahan pendapatan per lembar saham sebagai akibat persentase perubahan dalam unit yang terjual.

D. Manfaat Rasio Leverage

Perhitungan atas leverage sangat dibutuhkan di dalam suatu perusahaan. Adapun manfaat dari menghitung rasio leverage bagi kreditor di antaranya,

1. Supaya dapat mengetahui posisi perusahaan atas semua kewajibannya pada pihak eksternal, khususnya untuk pihak pemberi modal / kreditor.

2. Dapat dijadikan sebagai tolak ukur untuk menilai kemampuan perusahaan. Apakah perusahaan tersebut dapat memenuhi kewajiban / tidak. Kewajiban tersebut merujuk pada pengembalian sumber dana modal beserta bunganya.

3. Dapat mengetahui keseimbangan dari nilai aktiva dengan modal, terutama pada nilai aktiva tetap / fixed cost.

4. Untuk menilai pengaruh dari sumber dana pinjaman yang telah diperoleh oleh perusahaan pada cara dalam pengelolaan sumber dana tersebut.

5. Untuk menilai besarnya jumlah aktiva dari perusahaan yang telah dibiayai oleh kreditor.

Sedangkan manfaat menghitung rasio leverage bagi perusahaan yaitu untuk mengetahui perkembangan serta perbandingan. Jadi dapat melihat dengan apakah sumber dana tambahan dapat membuat operasional menjadikannya lancar / sama sekali tidak berpengaruh.

Selain itu dapat pula digunakan untuk mengetahui nilai dana yang telah diperoleh sebenarnya. Apakah sumber dana tambahan tersebut kurang / justru lebih. Perusahaan pun juga dapat mengetahui kemampuannya. Apakah perusahaan sanggup untuk menjalankan kewajiban, khususnya untuk mengembalikan sumber dana sesuai dengan ketentuan.

Dari berbagai sumber

Post a Comment